Chúng tôi vui mừng chia sẻ kiến thức về từ khóa Return on equity la gi và hy vọng rằng nó sẽ hữu ích cho bạn đọc. Bài viết tập trung trình bày ý nghĩa, vai trò và ứng dụng của từ khóa này trong việc tối ưu hóa nội dung trang web và chiến dịch tiếp thị trực tuyến. Chúng tôi cung cấp các phương pháp tìm kiếm, phân tích và lựa chọn từ khóa phù hợp, cùng với các chiến lược và công cụ hữu ích. Hy vọng rằng thông tin mà chúng tôi chia sẻ sẽ giúp bạn xây dựng chiến lược thành công và thu hút lưu lượng người dùng. Xin chân thành cảm ơn sự quan tâm và hãy tiếp tục theo dõi blog của chúng tôi để cập nhật những kiến thức mới nhất.

Một doanh nghiệp tuyệt vời không nhất thiết phải là tập đoàn nhất, mà đó là doanh nghiệp đem lại nhiều giá trị nhất cho cổ đông.

Bạn Đang Xem: ROE là gì? Cách tính và ứng dụng (HIỆU QUẢ NHẤT)

Trong dài hạn, giá trị cổ đông nhận được phụ thuộc rất lớn vào hiệu quả sử dụng vốn của doanh nghiệp.

Khi đánh giá và thẩm định mức độ hiệu quả sử dụng vốn, chỉ số ROE vẫn là một trong những chỉ số trước hết, quan trọng nhất mà tôi sử dụng.

Hơn thế nữa, Chỉ số ROE còn làm bạn nhận diện lợi thế cạnh tranh vững bền của doanh nghiệp so với những đối thủ khác trong ngành.

Nội dung bài viết này sẽ hướng dẫn bạn một cách đầy đủ nhất về ý nghĩa, phương pháp tính và ứng dụng chỉ số ROE khi phân tích doanh nghiệp (và cả trong góp vốn đầu tư đầu tư và chứng khoán).

Chỉ số ROE là gì?

Return On Equity (ROE) hay lợi nhuận trên vốn chủ sở hữu là chỉ số tính toán mức độ hiệu quả của việc sử dụng vốn chủ sở hữu trong doanh nghiệp.

Chỉ số ROE phản ánh cả chỉ tiêu về lợi nhuận, được thể hiện trên Văn bản báo cáo Kết quả kinh doanh (KQKD) và chỉ tiêu vốn chủ sở hữu bình quân, trên Bảng cân đối kế toán.

Nếu phân tích kỹ, sẽ sở hữu rất nhiều thông tin thú vị về KQKD cũng như bức tranh tài chính của doanh nghiệp ẩn sau chỉ số này.

Nhưng trước hết, hãy cùng tôi tìm hiểu phương pháp tính chỉ số ROE.

Cách xác định chỉ số ROE

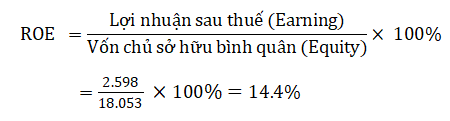

Công thức tổng quát:

Trong nội dung bài viết này GoValue sẽ giới thiệu các bạn 2 cách xác định chỉ số ROE.

Tính chỉ số ROE trực tiếp thông qua giải trình tài chính

Chúng ta có thể dễ dàng tính toán chỉ số ROE từ Văn bản báo cáo tài chính (BCTC) của doanh nghiệp, được công bố định kỳ hàng quý và thường niên.

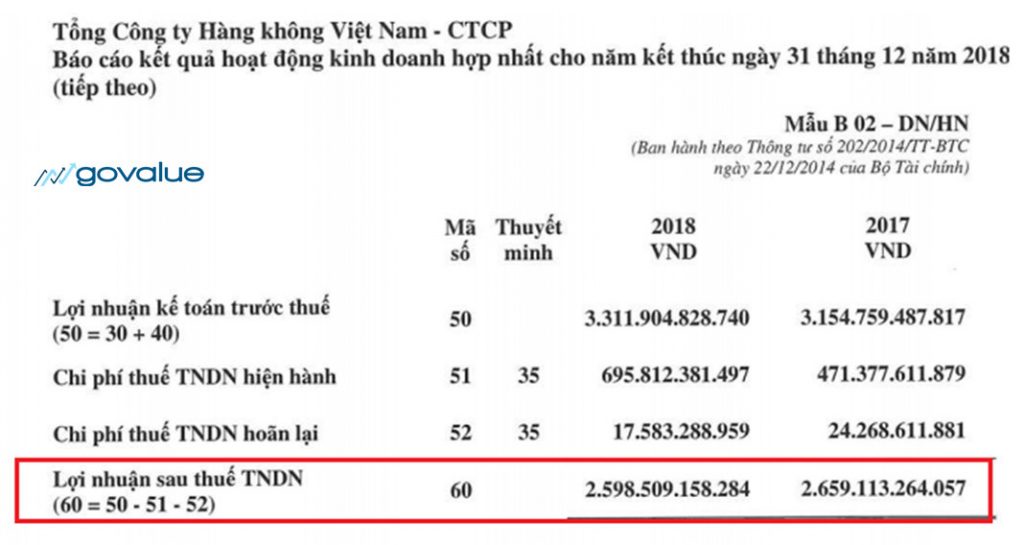

Ví dụ: Tính chỉ số ROE của Tổng doanh nghiệp hàng không Việt Nam (HVN) năm 2018

Bước 1: Xác định chỉ tiêu Lợi nhuận sau thuế

Trên giải trình kết quả hoạt động kinh doanh, ta lấy lợi nhuận sau thuế của HVN năm 2018 là 2,598 tỷ đồng.

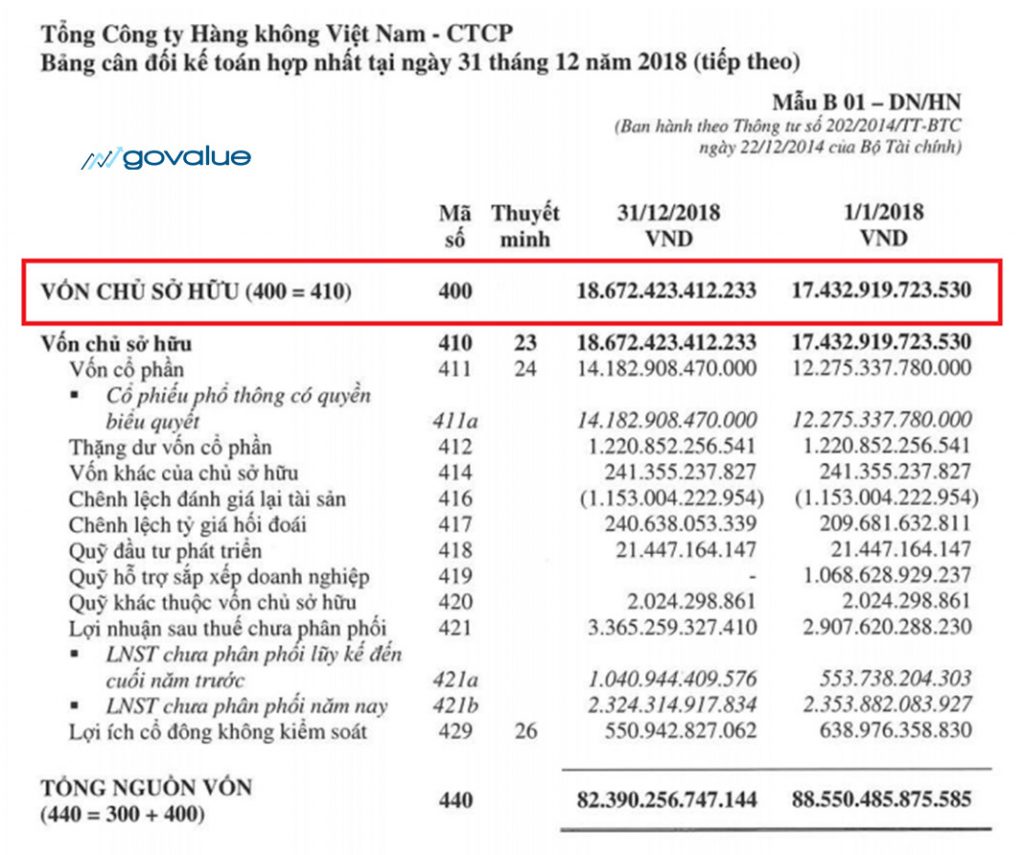

Bước 2: Xác định chỉ tiêu Vốn chủ sở hữu bình quân

Chỉ tiêu LNST phản ánh kết quả kinh doanh của tất cả năm 2018.

Do đó, nếu chỉ lấy VCSH tại thời khắc 31.12.2018, sẽ không còn phản ánh đúng thực chất thay đổi về vốn của doanh nghiệp trong cả năm.

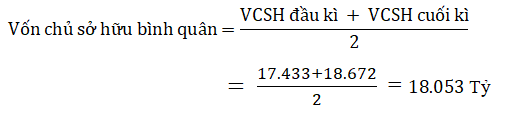

Ở bước này, ta sử dụng VCSH vào đầu kỳ và vào cuối kỳ để tính VCSH bình quân cho tất cả năm 2018 theo công thức sau đây:

Bước 3: Tính chỉ số ROE

Việc sót lại bạn chỉ có thay số liệu vào công thức:

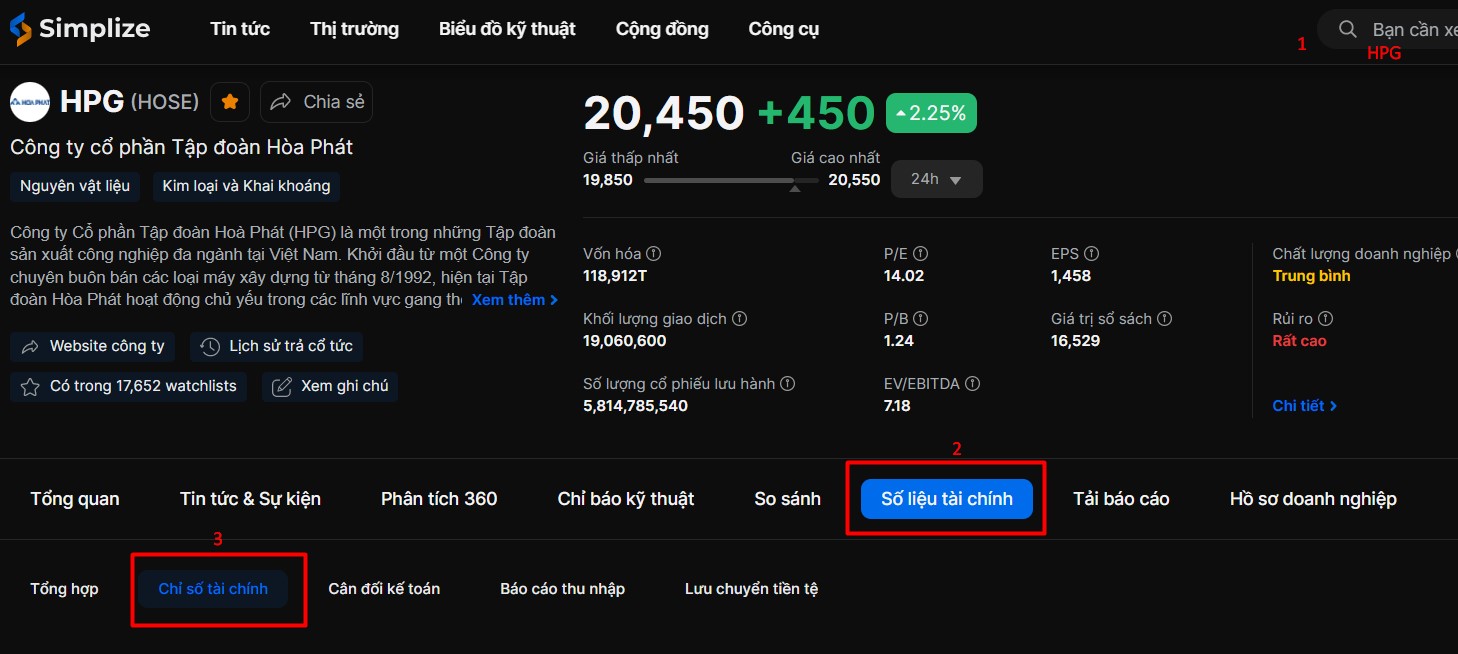

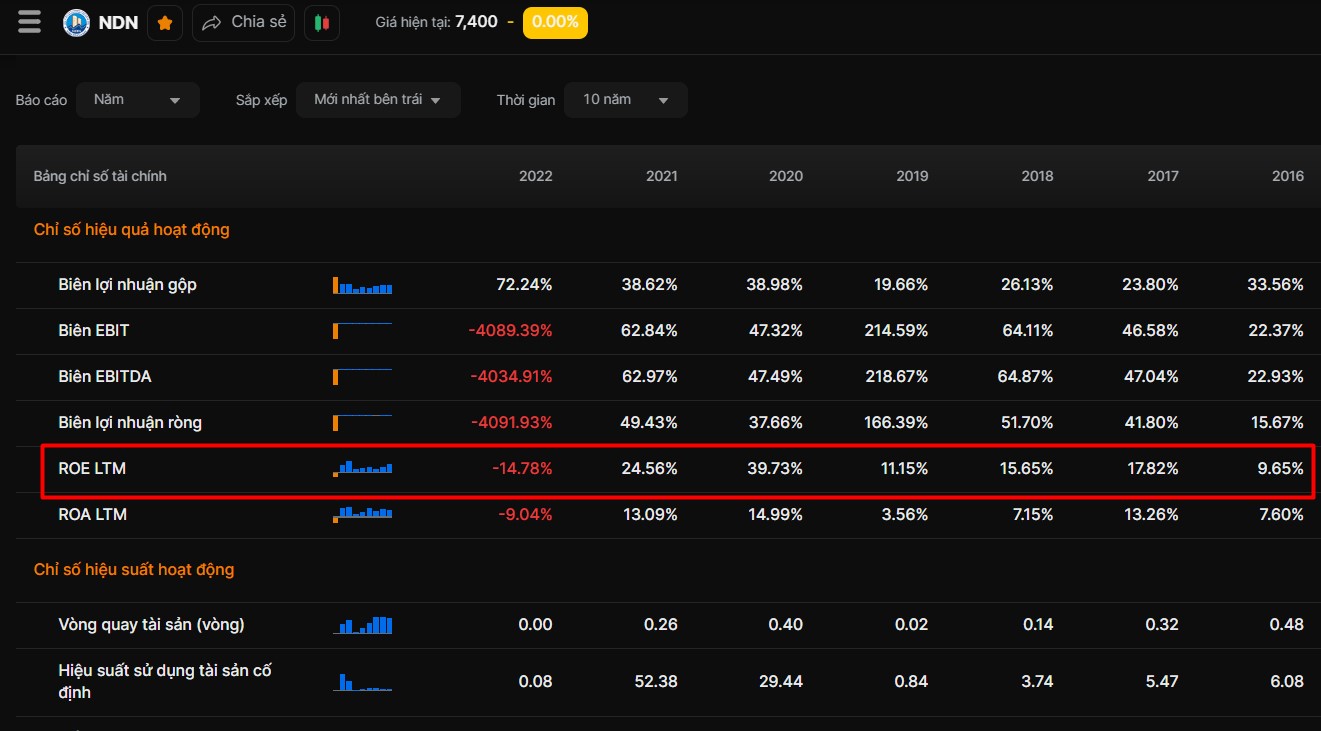

Lấy chỉ số ROE qua những nguồn tài liệu có sẵn

Để thuận tiện hơn, ngoài cách tự tính, chúng ta cũng có thể sử dụng trực tiếp tài liệu của rất nhiều doanh nghiệp đầu tư và chứng khoán.

GoValue lấy ví dụ về việc dùng bộ tài liệu trên website của Simplize

Các nền tảng như Simplize hay các doanh nghiệp đầu tư và chứng khoán thường tính sẵn các chỉ số tài chính, bạn chỉ có lấy những số liệu này từ Website của họ.

Ý nghĩa của chỉ số ROE

Chỉ số ROE cho bạn thấy:

Với cùng một đồng vốn chủ sở hữu chi ra thì doanh nghiệp sẽ thu về bao nhiêu đồng lợi nhuận.

Một doanh nghiệp có chỉ số ROE ổn định ở tầm mức cao, có thể được xem như một tín hiệu cho thấy vốn được sử dụng hiệu quả.

Tuy nhiên, để sở hữu thể Tóm lại chỉ số này cao hay thấp, bao nhiêu là hợp lý (tốt hay xấu), bạn phải phải phân tích sâu hơn.

Cụ thể:

Chỉ số ROE của một doanh nghiệp là cao hay thấp sẽ phụ thuộc tương đối (relative) vào vừa và thấp của ngành nghề mà doanh nghiệp đó đang hoạt động.

Chẳng hạn, với ngành mang tính phòng thủ cao như ngành Hàng tiêu dùng sẽ sở hữu chỉ số ROE thông thường sẽ ở tầm mức 15.4%.

Hay với với ngành Công nghệ thông tin, có quy mô tài sản tương đối nhỏ so với doanh thu thì chỉ số ROE trung bình vào khoảng chừng 22% hoặc to ra thêm.

Cách sử dụng chỉ số ROE trong thực tế

Về cơ bản, chúng ta cũng có thể ứng dụng chỉ số ROE để nắm rõ rất nhiều vấn đề bên trong doanh nghiệp.

Ở đây là video hướng dẫn sử dụng chỉ số ROE:

Sử dụng chỉ số ROE để lựa chọn doanh nghiệp thông qua đánh giá và thẩm định tốc độ tăng trưởng

Tốc độ tăng trưởng của doanh nghiệp:

g = ROE x Tỷ lệ tái góp vốn đầu tư

Trong số đó:

- g: là tốc độ tăng trưởng của doanh nghiệp (%).

- ROE: là tỷ lệ giữa lợi nhuận của doanh nghiệp trên vốn chủ sở hữu bình quân.

- Tỷ lệ tái góp vốn đầu tư (Retention ratio): Là tỷ lệ phần trăm lợi nhuận được doanh nghiệp giữ lại để tái góp vốn đầu tư sau khoản thời gian chi trả cổ tức cho cổ đông.

Tỷ lệ tái góp vốn đầu tư = (1 – Tỷ lệ chi trả cổ tức)

Xem Thêm : Phiếu chi là gì?

Ví dụ:

Một doanh nghiệp A có ROE = 10%. Tỷ lệ chi trả cổ tức đều đặn hằng năm 20% trên tổng lợi nhuận.

Nói các khác, doanh nghiệp dành 80% lợi nhuận để tái góp vốn đầu tư. Sẽ sở hữu được:

g = 10% x (1- 20%) = 8%

Tương tự doanh nghiệp B có ROE = 10%. Tỷ lệ chi trả cổ tức hằng năm 40%.

g = 10% x (1- 40%) = 6%

Lưu ý:

Bạn nên thận trọng trong việc giả thiết về Retention ratio và ROE trong dài hạn.

So sánh này cho thấy, cổ phiếu A quyến rũ hơn cổ phiếu B trong dài hạn do có tốc độ tăng trưởng cao hơn nữa.

Nhưng nếu như khách hàng ưa thích một cổ phiếu có tỷ lệ chi trả cố tức cao, hãy cân nhắc cổ phiếu B khi đồng ý hi sinh tốc độ tăng trưởng.

Tuy nhiên phương pháp này chỉ bổ sung góc nhìn từ chỉ số ROE, không có ý nghĩa Tóm lại.

Bạn nên kết phù hợp với những chỉ số khác, trước lúc quyết định góp vốn đầu tư của mình.

Sử dụng chỉ số ROE để đánh giá và thẩm định khả năng tạo ra giá trị cho cổ đông

Như đã đề cập ở phần mở đầu, giá trị mà cổ đông nhận được phụ thuộc rất lớn vào hiệu quả sử dụng vốn của doanh nghiệp.

So sánh ROE với ngân sách sử dụng vốn cổ đông (Cost of equity – Ke) là cách tôi thường sử dụng.

Khi góp vốn đầu tư vào trong 1 ngành rủi ro, nhà góp vốn đầu tư thường yêu cầu một khoản “premium”, dẫn tới ngân sách sử dụng vốn to ra thêm.

Khi tỷ suất lợi nhuận nhuận trên vốn chủ sở hữu nhỏ hơn ngân sách sử dụng vốn cổ đông (ROE < Ke), chứng tỏ doanh nghiệp đang hoạt động kém hơn kì vọng.

Hãy kiên cố rằng doanh nghiệp có thể cải thiện tình hình. Nếu không, bạn đang là người chịu thiệt khi giữ cổ phiếu của doanh nghiệp này.

Trái lại, tỷ suất lợi nhuận trên vốn chủ sở hữu to ra thêm ngân sách sử dụng vốn cổ đông (ROE > Ke), cho thấy doanh nghiệp đang hoạt động tốt vượt ngoài mong đợi của cổ đông góp vốn.

Sử dụng chỉ số ROE để nhận diện doanh nghiệp có lợi thế cạnh tranh vững bền

Các doanh nghiệp đứng đầu ngành thường có lợi thế về công nghệ, quy mô sinh sản khiến giá vốn hàng bán trên mỗi đơn vị sản phẩm thấp hơn.

Hơn thế nữa, những doanh nghiệp sở hữu thương hiệu mạnh sẽ sở hữu quyền thiết lập mặt bằng giá cao hơn nữa đối thủ khác.

Với những lợi thế như vậy, các doanh nghiệp này thường có lợi nhuận và chỉ số ROE cao hơn nữa so với trung bình ngành.

Xem Thêm : Phiếu chi là gì?

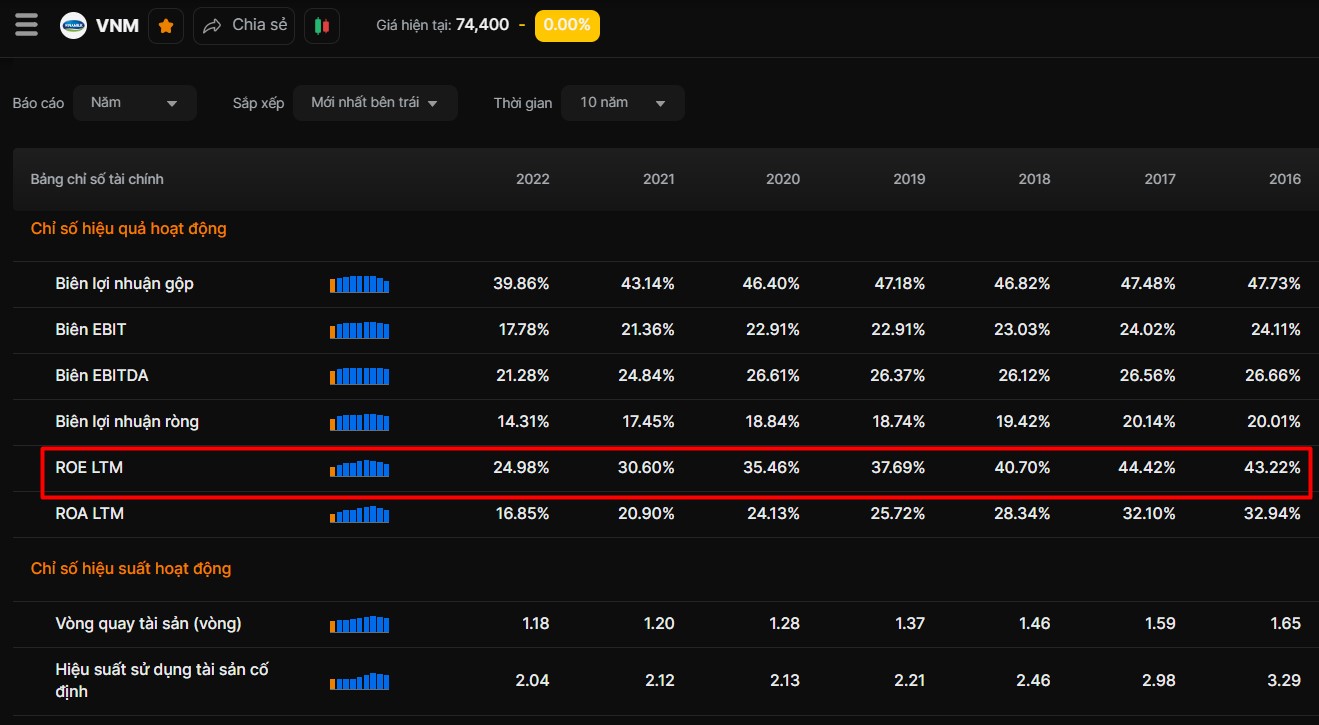

Ví dụ:

Như bạn đã biết, CTCP sữa Việt Nam (Mã: VNM) với thương hiệu sữa Vinamilk đã quá thân thuộc với hàng triệu gia đình Việt.

Các trang trại bò của Vinamilk đều được nuôi theo tiêu chuẩn Global G.A.P.. Điều này giúp Vinamilk xây dựng thương hiệu và tạo được niềm tin với những người tiêu dùng.

Với Thị Phần lên đến mức 55%, không thật ngạc nhiên khi Vinamilk có chỉ số ROE ~ 40% trong trong năm trước 2021 và giảm còn 25% trong năm 2022.

Số lượng này vẫn rất cao so với trung bình ngành Thực phẩm là 17.2%.

Trong góp vốn đầu tư, việc xác định doanh nghiệp có tồn tại lợi thế cạnh tranh vững bền hay là không rất quan trọng. Nó quyết định phần lớn tới việc thành công trong mỗi khoản góp vốn đầu tư của bạn.

Qua ví dụ trên, chúng ta cũng có thể thấy ROE là chỉ số tuyệt vời, giúp đỡ bạn nhanh chóng nhìn ra doanh nghiệp có lợi thế cạnh tranh trong ngành.

Tuy nhiên…

Theo phương pháp tính thông thường thỉnh thoảng chưa phản ánh đúng tình trạng doanh nghiệp, do hai chỉ tiêu lợi nhuận và vốn chủ sở hữu có thể bị tác động.

Để thấy rõ hơn bức tranh tài chính của doanh nghiệp, chúng ta cũng có thể phân tích chỉ số ROE thành nhiều chỉ số nhỏ qua mô hình Dupont.

Thẩm định những yếu tố tác động ảnh hưởng đến chỉ số ROE bằng mô hình Dupont

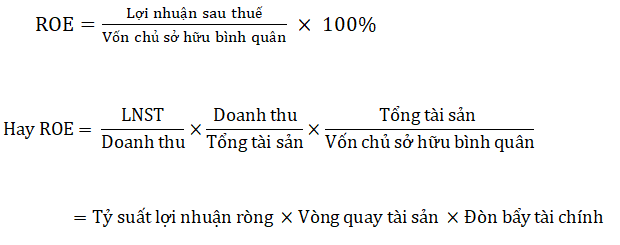

Trước hết, bạn phải bóc tách chỉ số ROE thành các yếu tố thành phần (được gọi là mô hình Dupont).

Cụ thể:

Chúng ta có thể thấy sau khoản thời gian sử dụng mô hình Dupont, để làm thay đổi chỉ số ROE doanh nghiệp có thể tác động một trong ba yếu tố cấu thành sau:

Tỷ suất lợi nhuận ròng rã

Biên lợi nhuận ròng rã hay tỷ suất lợi nhuận ròng rã được tính:

Tỷ suất lợi nhuận ròng rã cho thấy lợi doanh nghiệp có thể thu được bao nhiêu lợi nhuận từ một đồng doanh thu.

Chỉ số này tăng, chứng tỏ doanh nghiệp đang hoạt động hiệu quả và có lợi thế nhất định, khi có thể tăng giá bán hoặc tiết giảm ngân sách trên một đơn vị sản phẩm.

Vòng xoay tài sản

Yếu tố thứ hai, vòng xoay tài sản:

Vòng xoay tài sản là thước đo nói chung nhất về hiệu quả sử dụng tài sản của doanh nghiệp.

Vòng xoay tài sản tăng, cho thấy doanh nghiệp đang tạo ra được nhiều doanh thu hơn từ tài sản sẵn có.

Đòn kích bẩy tài chính

Xem Thêm : Thành ngữ Phong hoa tuyết nguyệt 风花雪月 fēng huā xuě yuè

Yếu tố cuối cùng và cũng rất quan trọng, đòn kích bẩy tài chính:

Đòn kích bẩy tài chính thể hiện quan hệ giữa tổng tài sản và nguồn vốn sẵn có của doanh nghiệp.

Đòn kích bẩy tài chính tăng, chứng tỏ doanh nghiệp đang vay vốn ngân hàng phía ngoài nhiều hơn để sinh sản kinh doanh.

Bằng mô hình Dupont, chúng ta cũng có thể nắm rõ thực chất sự biến động của chỉ số ROE cũng như dự đoán chuẩn xác hơn chỉ số này trong các năm tiếp theo.

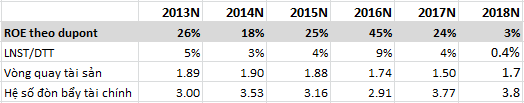

Phân tích chỉ số ROE của HSG theo mô hình Dupont

Ta thấy ROE của CTCP Hoa Sen tăng mạnh từ thời điểm năm 2013 tới 2016 chủ yếu là vì:

- Công tuy duy trì tỷ lệ đòn kích bẩy tài chính cực kỳ lớn.

- Vòng xoay tài sản giảm.

- Tỷ suất lợi nhuận ròng rã thấp.

ROE tăng nhưng không thực sự vững bền khi HSG duy trì đòn kích bẩy tài chính cao và dễ chịu rủi ro, khi ngành thép là ngành có tính chu kỳ luân hồi.

Kết quả thế tất đã xẩy ra khi ngành thép gặp khó vào trong thời gian cuối năm 2018, do sự biến động trong giá vật liệu cũng như sự chững lại của ngành bất động sản.

Hoa Sen công bố giải trình tài chính bết bát khi hết tháng 3 năm 2019, doanh nghiệp đang nợ nhà băng 10,911 tỷ đồng.

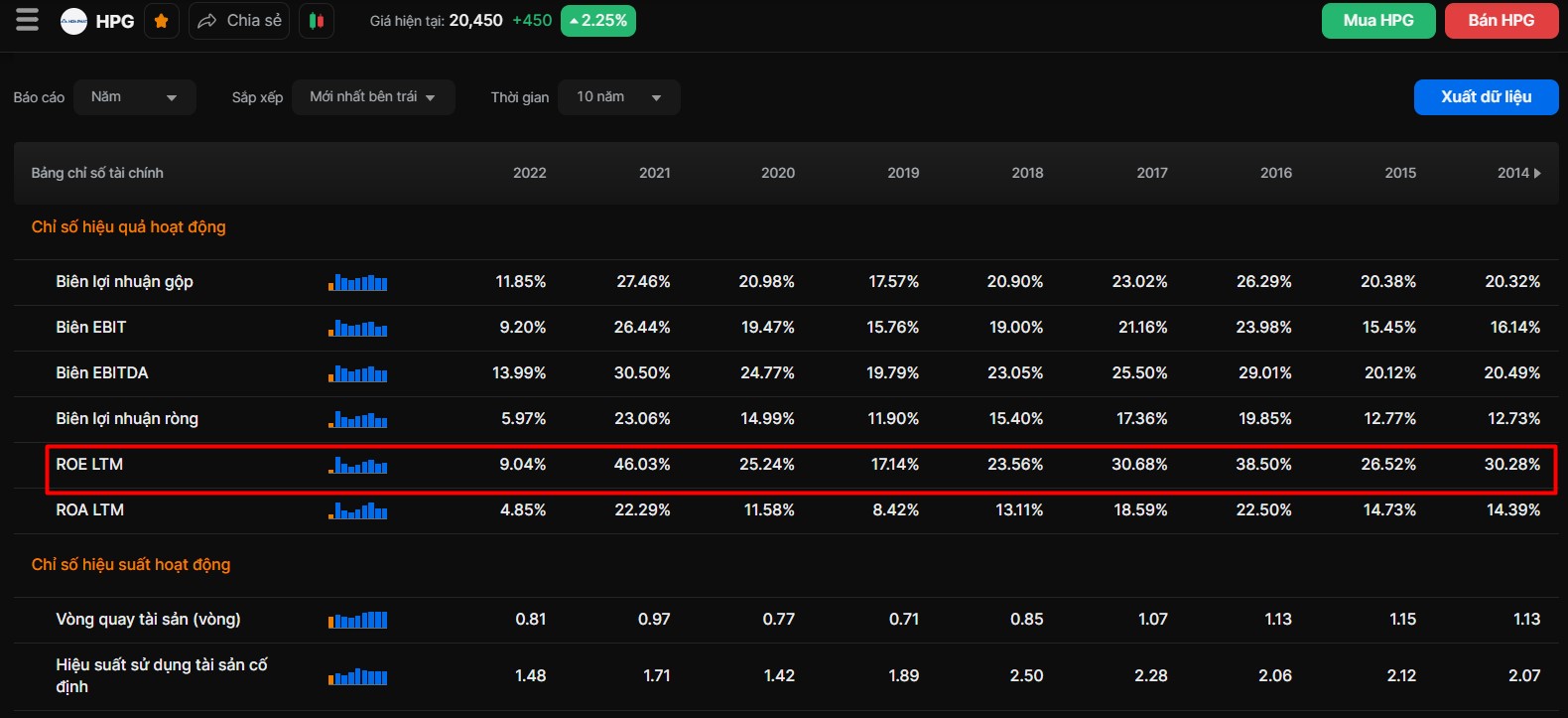

Ở chiều trái lại, các bạn sẽ thấy hiệu quả sử dụng vốn của Hòa Phát tăng trưởng vững bền hơn Hoa Sen rất nhiều.

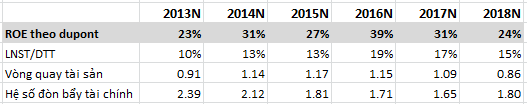

Phân tích chỉ số ROE của HPG theo mô hình Dupont

Chúng ta có thể thấy chỉ số ROE của Hòa Phát tăng là vì:

- Tỷ suất lợi nhuận ròng rã tăng dần.

- Vòng xoay tài sản cải thiện.

- Giảm dần đòn kích bẩy tài chính.

Tuy không tránh khỏi những khó khăn chung của ngành thép, tuy vậy với lợi thế về năng lực sinh sản cũng như cân đối trong tổ chức cơ cấu tài chính,

Hòa phát hoàn toàn có cơ sở để tăng cường thêm Thị Phần của mình, trong lúc các doanh nghiệp khác đang gặp khó khăn về tài chính.

Các bạn sẽ không thật bất thần nếu thấy HPG trở thành con cá mập khổng lồ khi lao vào chu kỳ luân hồi tăng trưởng mới của ngành thép trong tương lai.

Những hạn chế khi sử dụng chỉ số ROE

Tôi muốn bạn hiểu rằng, không có chỉ số nào là hoàn hảo và ROE cũng tồn tại một số hạn chế nhất định.

Chỉ số ROE không ổn định bởi lợi nhuận thất thường

Lợi nhuận không ổn định có thể gây khó khăn cho bạn trong việc đánh giá và thẩm định hiệu quả hoạt động của doanh nghiệp.

Việc xuất hiện các khoản thu nhập thất thường là một trong những nguyên nhân phổ thông nhất dẫn đến tình trạng này.

Sau đây là ví dụ về CTCP Góp vốn đầu tư phát triển nhà Thành Phố Đà Nẵng.

Do đặc thù lợi nhuận của rất nhiều doanh nghiệp bất động sản thường phụ thuộc vào tiến độ chuyển giao dự án của doanh nghiệp.

Có trong năm chuyển giao dự án nhiều, lợi nhuận rất đột biến. Nhưng cũng đều có trong năm lợi nhuận rất thấp do không có dự án nào được chuyển giao.

Do đó, sẽ rất khó để xác định được kết quả kinh doanh cũng như các chỉ số tài chính của doanh nghiệp trong tương lai.

Vì vậy…

Bạn nên sử dụng chỉ số ROE để tìm kiếm các doanh nghiệp có hoạt động sinh sản kinh doanh ổn định và có thể dự đoán được.

Chỉ số ROE bị kiểm soát và điều chỉnh bởi chính sách kế toán

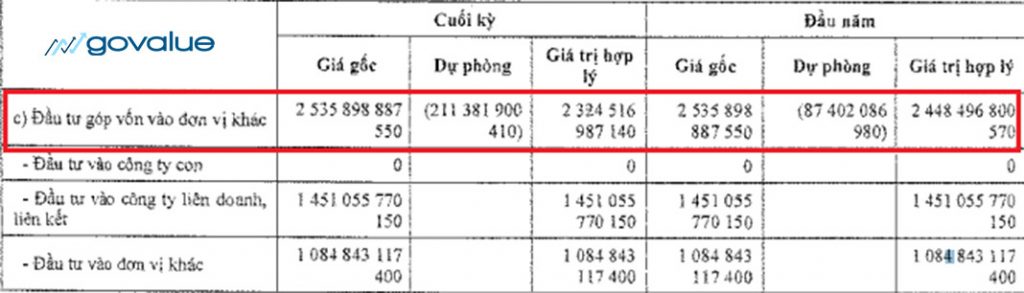

Quý 1-2019, CTCP nhiệt điện Phả lại (PPC) công bố BCTC trong đó có khoản dự phòng góp vốn vào đơn vị khác hơn 210 tỷ, tăng 240% so với đầu xuân năm mới.

Trong số đó khoản mục dự phòng góp vốn đầu tư này của PPC chủ yếu là vào CTCP nhiệt điện Quảng Ninh (Mã: QTP)

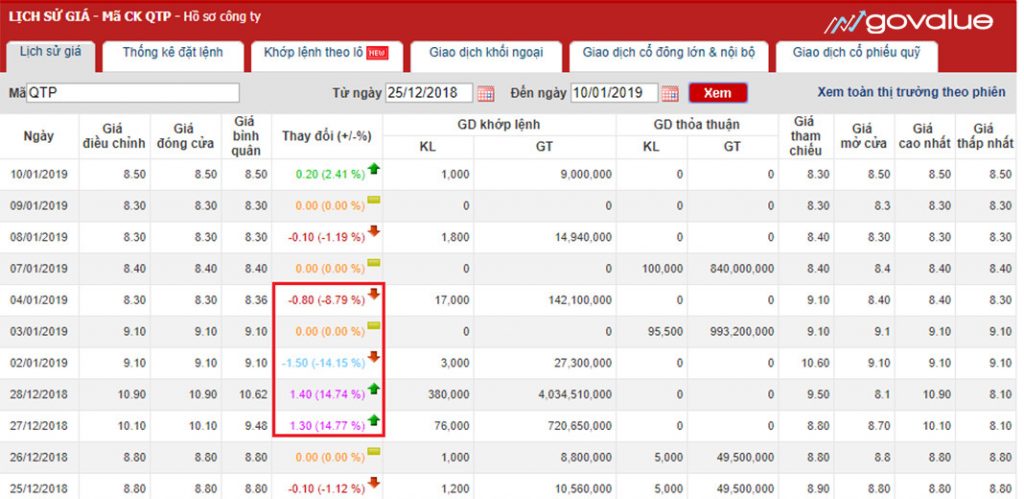

Chỉ trong vòng một tuần lễ thanh toán trùng hợp vào đúng đợt kết thúc kỳ kế toán 31/12/2018, cổ phiếu QTP biến động rất mạnh.

Đây là vấn đề thất thường khi cổ phiếu này gần như không có người thanh toán vào những ngày thường.

Khoản trích lập dự phòng hơn 210 tỷ này như “hộp bánh” đề dành (Cookie jar reserver) của PPC sẵn sàng hoàn nhập trong tương lai khi rủi ro góp vốn vào QTP là gần như không có.

Từ đó, nếu loại trừ khoản dự phòng đột biến trong quý 1/2019 thì PPC sẽ lãi 360 tỷ, tăng 90% so với cùng thời điểm, ROE tương ứng 23%.

Thay vì công bố lãi 243 tỷ, chỉ tăng 27% so với cùng thời điểm, ROE tương ứng 20%.

Doanh nghiệp mua cổ phiếu quỹ làm tăng chỉ số ROE

Chỉ số ROE cũng đều có thể bị tác động khi doanh nghiệp mua cổ phiếu quỹ, làm giảm số lượng cổ phiếu lưu hành và giảm vốn chủ sở hữu.

Trong lúc đó, lợi nhuận sau thuế không đổi, dẫn tới chỉ số này tăng lên một cách máy móc, không thực chất.

Bottom line

Chúng ta có thể thấy, ROE là chỉ số đơn giản, hiệu quả và được sử dụng rộng rãi khi đánh giá và thẩm định cổ phiếu trên thị trường.

Tuy nhiên, không có chỉ số nào là hoàn hảo và ROE cũng tồn tại những hạn chế nhất định.

Hiểu thật kỹ phối hợp thêm các chỉ số tài chính khác để sở hữu cái nhìn tổng quan hơn về tính chất hình tài chính của doanh nghiệp.

- P./B (Price To Book Ratio)

- P./E (Price to Earning Per Share)

- ROA (Return On Assets)

Tôi tin rằng qua nội dung bài viết này, các bạn sẽ có cái nhìn tổng quan về chỉ số ROE cũng như đưa ra những quyết định đúng đắn hơn trong góp vốn đầu tư.

Chưa dừng lại ở đó, Value Investing Masterclass 2.1 – Lớp học góp vốn đầu tư giá trị trước hết và duy nhất ở Việt Nam, do GoValue tổ chức cũng sẽ hỗ trợ bạn tìm được những thời cơ góp vốn đầu tư tốt nhất.

Chúng ta có thể tham khảo thông tin cụ thể về khóa học tại đây: Value Investing Masterclass 2.1.

Cảm ơn bạn!

Hãy giúp GoValue san sẻ nội dung bài viết này nếu như khách hàng thấy nó giúp ích được cho bạn. Bạn chỉ có click vào nút san sẻ ở dưới.

Hãy comment ý kiến của bạn ở dưới nếu bạn phải hỏi thêm. Tôi luôn muốn san sẻ với bạn.